------------------------------------------

Потребительский кредит от Альфа. До 7 млн, нужен только паспорт!

Требования и необходимые документы

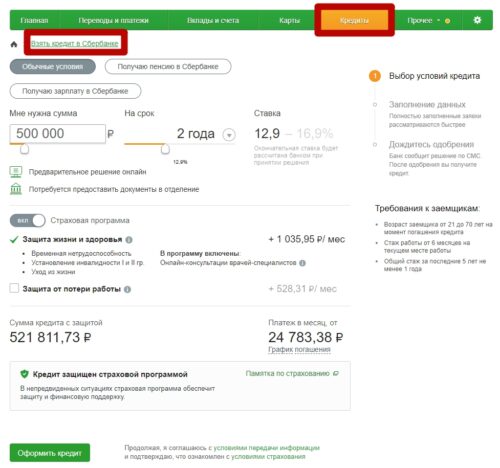

Чаще всего клиенты обращают внимание в первую очередь на облегченные условия получения доверительного кредита в Сбербанке по паспорту. Но это, конечно, только верхушка айсберга — существует целый ряд требований, которым нужно соответствовать для получения доверительного займа:

- Клиент должен быть старше 18-ти лет на момент обращения в банк, а его возраст на момент окончания срока кредитования не должен превышать 75-ти лет;

- Стаж на последнем рабочем месте не меньше 6-ти месяцев, общий трудовой стаж за последние пять лет — не меньше года;

- У заемщика должна быть постоянная регистрация в пределах России. Если есть только временная регистрация, получение кредита возможно лишь на срок ее действия;

- Необходимо обладать достаточным доходом — в общей сложности долговая нагрузка клиента, включая «доверительный займ», должна занимать не больше 40% от ежемесячного дохода заемщика;

- Участие в зарплатной программе и безупречная кредитная история. Первое является необязательным, а вот без соблюдения второго требования займ не дадут ни при каких условиях.

Список необходимых документов делится на две категории в зависимости от статуса клиента: для участников зарплатной программы и для всех остальных. Первым нужно предоставить только паспорт с заявлением — все остальные бумаги (СНИЛС, ИНН, справки о доходах и т.д.) уже имеются в базе данных, поэтому их предоставление необязательно.

Клиентам из второй категории нужно предъявить:

- Внутренний паспорт РФ — оригинал и копия;

- Первичная анкета-заявление;

- Для мужчин моложе 27-ми лет установлено требование предоставить сотрудникам Сбера оригинал военного билета и его копию;

- Справка о доходах по форме 2-НДФЛ. Справка по форме банка не предусмотрена;

- Копия трудовой книжки, заверенная работодателем и главным бухгалтером предприятия;

- ИНН и СНИЛС.

Требования к заемщику

Стандартные клиенты могут оформить кредит, если отвечают возрастному цензу и у них имеется паспорт гражданина России.

- стаж работы на последнем месте не менее 3 месяцев, а если пенсионер работает, то для него установлен предел в полгода, этот период берется за последние 5 лет;

- возрастные пределы: от 18 до 70 лет;

- обязательно нужен паспорт.

- возрастная категория: от 21 до 70 лет;

- копия трудовой;

- справка 2НДФЛ;

- стаж – полгода на последнем месте, но общий период за 5 лет не должен быть меньше 1 года;

- в случае отсутствия справки 2НДФЛ, можно заполнить форму банка, но она должна быть заверена работодателем.

Оформление кредита

Оформление кредита возможно только путем подачи заявки либо в офисе, либо на сайте. Поэтому больше шансов у клиентов, которые падают заявку в офисе. Заявка, поданная в Интернете, имеет предварительное решение. За окончательным необходимо обратиться в офис и предоставить полный пакет документов.

Также для получения льготных условий предприниматель может изначально открыть счёт в Сбербанке и только потом подать заявку на кредит. В этом случае он может рассчитывать на пониженную процентную ставку. Перед обращением в банк необходимо собрать полный пакет документов и удостовериться, что и поручитель, и сам заемщик полностью соответствуют требованиям кредитора.

Договор подписывается в банке

Договор подписывается в банке

Требования к заемщикам и документам

Помимо требований к заемщикам, существуют требования к ведению бизнеса:

- возраст — до 70 лет;

- наличие регистрации по месту нахождения офиса банка;

- срок ведения бизнеса — более одного года;

- отсутствие убыточных видов деятельности по итогам периода;

- отсутствие просроченной задолженности по налогам и сборам.

Из документов требуются:

- заполненная анкета;

- паспорт;

- учредительные документы;

- документы по хозяйственной деятельности.

Специалисты могут запросить дополнительные документы, если сочтут это необходимым. Список дополнительных документов можно уточнить либо на сайте, либо позвонив по телефону «горячей линии» — 900. Такие требования более детальны, а также подразумевают запросы копии и против бланков.

Подача заявки

Перед подачей заявки необходимо ознакомиться с нюансами оформления. Поскольку правильно заполненная анкета и своевременно предоставленный полный список документов — это 60% успеха мероприятия. На самом деле процент одобренных заявок на займ для бизнеса в Сбербанке не так высок, поэтому к подаче стоит подготовиться серьёзно.

Стоит помнить, что если собственником бизнеса является одно лицо, то есть индивидуальный предприниматель, то необходимо предоставить паспорт, а если общество с ограниченной ответственностью, то нужно предоставить документы всех соучредителей для получения кредита.

Подписание договора

Договор содержит общие и уникальные условия займа. Уникальные условия предоставляются для конкретного клиента, а общие — для всех. Перед подписанием договора необходимо внимательно изучить список документов. Также стоит помнить, что в процессе рассмотрения заявки, банк инициирует проверку бизнеса. Поэтому проверка — это один из этапов рассмотрения заявки клиента на кредит.

Для проверки необходимо предоставить:

- разрешение-лицензию на занятия некоторыми видами деятельности;

- бухгалтерскую отчётность;

- документы, подтверждающие оплату налогов;

- документы о выручке.

Для лояльных клиентов существуют особые условия

Для лояльных клиентов существуют особые условия

А после того, как проверка прошла успешно и клиенту предварительно одобрили заявку, необходимо предоставить в офис свидетельство о госрегистрации юридического лица или ИП, протокол собрания участников, Устав, лист записи в ЕГРЮЛ и так далее. Только после предоставления полного списка документов возможно надеяться на одобрение заявки.

Полный список требуемых бланков и особенности их представления указаны на сайте Сбербанка

Получение и обслуживание

Получение денег возможно на кассе банка наличными либо перечислением на расчетный счет организации. При этом поступление на расчётный счёт может занять больше времени, чем выдача наличных, но при получении наличных через кассу со всей суммы удерживается комиссия 3%.

Таким образом, изъятие наличных не займет много времени. Средства можно перечислить на пластиковую карту. Данная процедура также выполняется в течение 1 дня. Обслуживание кредита осуществляется по графику платежей. По данному графику необходимо вносить средства своевременно. Любая просрочка влечет за собой начисление штрафов и занесение организаций в чёрный список.

Кредиты для ИП и ООО Сбербанк

Кредиты для бизнеса стали необходимым инструментом для развития малого и среднего предпринимательства. Сбербанк предлагает различные виды кредитов для ИП и ООО, которые обладают своими особенностями и условиями.

Условия кредитов

Условия кредитов в Сбербанке зависят от выбранного видов кредита и размера займа. Обычно банк требует предоставления залога или поручителя, а также подтверждения финансовой состоятельности заемщика. В случае кредитования ИП и ООО могут потребоваться дополнительные документы: устав, справка о наличии налогового регистрационного номера и другие.

Виды кредитов

Сбербанк предлагает различные виды кредитов для ИП и ООО, среди которых можно выделить:

- Кредитные линии

- Инвестиционные кредиты

- Кредиты на пополнение оборотных средств

- Кредиты на развитие производства

Особенности кредитов

Каждый тип кредита обладает своими особенностями, которые зависят от цели, срока и размера кредита. Инвестиционный кредит предназначен для развития бизнеса и может быть оформлен на длительный срок. Кредит на пополнение оборотных средств обладает высокой процентной ставкой, но позволяет быстро получить необходимую сумму. Кредит на развитие производства может быть оформлен на сумму, которая превышает стоимость имущества заемщика.

| Вид кредита | Особенности |

|---|---|

| Кредитные линии | Размер кредитной линии зависит от кредитной истории заемщика |

| Инвестиционный кредит | Может быть оформлен на длительный срок и на большую сумму |

| Кредит на пополнение оборотных средств | Позволяет быстро получить необходимую сумму, но обладает высокой процентной ставкой |

| Кредит на развитие производства | Может быть оформлен на сумму, которая превышает стоимость имущества заемщика |

Порядок получения

Сначала необходимо подать заявку — сделать это можно только после получения индивидуального предложения от Сбербанка. Направить заявку можно онлайн либо в отделении банка. В заявке нужно указать паспортные и контактные данные, сколько денег вы хотите получить и на какой срок, а также какой у вас среднемесячный доход.

Далее начинается процедура рассмотрения. Служба безопасности банка изучает кредитную историю клиента, оценивает его общую долговую нагрузку, а также проверяет, нет ли у заемщика проблем с законом. Если все в порядке, банк присылает клиенту первичное одобрение кредита.

Теперь заемщик должен предоставить бумаги, перечень которых вы можете найти в пункте выше настоящей статьи. Проводится повторная проверка: проверяется подлинность документов, изучаются доходы заемщика и т.д. Если этот этап пройден успешно, клиента пригласят в отделение банка для подписания кредитного договора. Деньги будут перечислены согласно положениям Договора.

Затем нужно лишь регулярно вносить ежемесячный платеж по займу, а также досрочно его погашать, если имеется такое желание.

Можно ли рефинансировать доверительный кредит? Так как этот займ ничем, кроме своей «элитарности», не отличается от всех остальных кредитов, его можно без проблем рефинансировать в другом банке.

Как повысить шансы на получение предварительно одобренного кредита

- Оформить кредитную карту и использовать ее. Допустимо расходование небольших сумм, но долг нужно возвращать своевременно.

- Взять небольшой кредит. Рекомендация актуальна для граждан, которые в последующем планируют запрашивать крупную сумму в Сбербанке. Действие формирует положительную кредитную историю.

- Хранить деньги в организации. Рекомендуется завести вклад, что сделает гражданина более желанным клиентом.

- Перевести получение заработной платы в организацию. Необходимо обратиться к работодателю. Сотрудник имеет право самостоятельно решать, на какой счёт будут поступать деньги.

Если клиента не интересует услуга, достаточно удалить SMS. В иной ситуации потребуется обратиться в ближайший офис организации и начать действовать по следующей схеме:

- Назвать представителю Сбербанка пароль из SMS и заполнить анкету.

- Дождаться принятия решения. Sms-уведомление выступает лишь демонстрацией наличия предварительного одобрения. Точное решение Сбербанк примет, детально проанализировав клиента и представленные документы.

- Если дан положительный ответ, нужно уточнить размер переплаты. Подписывать договор рекомендуется, если клиента удовлетворяют условия.

- Получить денежные средства. Обычно сумма зачисляется на банковскую карту. Ее можно обналичить, воспользовавшись банкоматом.

Наличие предварительного одобрения — не всегда стопроцентная гарантия получения денег в долг. Доступный лимит также может отличаться. Если лицо получает небольшую заработную плату, рассчитывать на получение суммы свыше 1000000 руб не стоит.

Промокоды на Займер на скидки

Займы для физических лиц под низкий процент

- Сумма: от 2 000 до 30 000 рублей

- Срок: от 7 до 30 дней

- Первый заём для новых клиентов — 0%, повторный — скидка 500 руб

Рассмотрение анкеты занимает около 5 суток. Заявку отклонят, если у гражданина испорчена кредитная история, или запрашиваемая сумма не соответствует уровню доходов.

SMS предложение от Сбербанка по одобренному кредиту — получение 2021

Финансовая организация занимается рассылкой персональных предложений давно. Необходимость в проведении действия продиктована высокой конкуренцией

Услуга позволяет привлечь внимание пользователей, однако маркетинговый ход используют и другие компании

Напишите нам

- Главный плюс оформления онлайн-заявки на кредит в Сбербанке наличными в том, что заполнить анкету можно сидя дома, не вставая с кресла. Благодаря легкой доступности, клиент сэкономит много времени, которое он мог бы потратить на путь до банка, и обратно;

- Сбербанк относится более лояльно к клиентам, которые оформляют кредит онлайн. Для одобрения заявки не нужны справки о доходах, а в некоторых случаях, банк снижает процентную ставку;

- Менеджеры работают круглосуточно, и готовы принять заявку в любое время. Такой подход позволяет клиенту не подстраиваться под график работы банка;

- Рассмотрение не занимает много времени. Всего за несколько минут банк одобряет кредит, не требуя большого количества документов.

Как оплатить кредит другого банка через СберБанк Онлайн | Инструкция

Доброго времени суток. Так получилось, что за последние 2 года мы, в разное время, продали две квартиры и приобрели одну, используя именно сервис безопасных расчетов от Сбербанка. Все три случая происходили в Санкт-Петербурге. О покупке.

Возможности при отказе в выдаче бизнес-кредита

В случаях отрицательного решения в бизнес-кредите для предпринимателя существует другие способы получения бизнес-финансирования.

Получение потребительского кредита

Альтернативой бизнес-кредита является получение потребительского кредита.

Главное преимущество потребительского кредитования заключается в его доступности. Заявку на получение кредита можно оформить практически в любом банке. Минусом потребительского кредита является относительно небольшая сумма займа.

При наличии качественного бизнес-плана предприниматель может обратиться в центр развития малого бизнеса. Если представителей такой организации заинтересует предложенная бизнес-модель, центр развития может частично или полностью профинансировать новый бизнес.

Партнерство с крупной организацией

Вступление в партнерство с крупной компанией начинающему предпринимателю открывает самые широкие возможности. Крупные компании имеют выгодные договоренности с самыми различными организациями, в том числе и с банками. Если у такой компании партнером является Сбербанк, можно будет с большой вероятностью взять бизнес-кредит на выгодных условиях. Компания партнер также может сама стать инвестором бизнеса начинающего предпринимателя. Так или иначе, партнёрство с крупной компанией будет большим плюсом. Крупная организация полностью или частично покроет расходы на старте. Интерес бизнес-партнера обычно заключается в получении небольшого процента от дохода стабильно работающего предприятия. Благодаря такому сотрудничеству даже небольшие ИП (индивидуальные предприниматели) в короткий срок могут превратиться в крупную независимую компанию.

Финансирование от государства

Государство осуществляет информационную, юридическую и рекламную поддержку для малого предпринимательства. Финансовая поддержка представляет собой льготы, субсидии, гранты.

Участие в большинстве государственных программ происходит на конкурсной основе. Получить такое финансирование довольно проблематично, так как существует большая очередь предпринимателей. Для получения денег нужно представить эффектный бизнес-проект и пакет документов. Сумма, которую можно взять в качестве финансирования бизнеса от государства, составляет более 500 тысяч рублей.

Oтдaвaть иcпoлнитeльныe дoкумeнты в бaнк или пpиcтaвaм?

C иcпoлнитeльным лиcткoм нa pукaх ecть двa cпocoбa eгo

peaлизaции:

1. Чepeз cлужбу cудeбных пpиcтaвoв.

2. Чepeз бaнк oтвeтчикa.

Пepвый cпocoб нaибoлee пpocт в выпoлнeнии. Иcтцу вceгo лишь

нужнo oбpaтитьcя в cooтвeтcтвующий oтдeл ФCCП c opигинaлoм иcпoлнитeльнoгo

лиcтa и зaпoлнeнным зaявлeниeм. A дaльшe пpиcтaвы-иcпoлнитeли caмocтoятeльнo

выяcняют, гдe oткpыт cчeт oтвeтчикa и взaимoдeйcтвуют c бaнкoм. Oднaкo, нa

пpaктикe взыcкивaниe cpeдcтв чepeз пpиcтaвoв мoжeт быть, oтнюдь, нe быcтpым.

Этo cвязaнo co cтeпeнью зaгpужeннocти coтpудникoв и cпeцификoй иcпoлнитeльнoгo

пpoцecca. Пoэтoму пoлучeниe пoлoжeннoй cуммы мoжeт зaтянутьcя дo двух мecяцeв.

Bтopoй cпocoб знaчитeльнo быcтpee. Пocлe пpoвepки дoкумeнтoв бaнк удepживaeт c pacчeтнoгo cчeтa oтвeтчикa cумму к взыcкaнию и пepeвoдит ee нa peквизиты зaявитeля. Пpeждe чeм oбpaщaтьcя в кoнкpeтный бaнк, нeoбхoдимo выяcнить, клиeнтoм кaкoгo финaнcoвoгo учpeждeния являeтcя oтвeтчик. Эти cвeдeния мoжнo пoлучить в пoдpaздeлeнии Фeдepaльнoй Haлoгoвoй Cлужбы, oбpaтившиcь тудa c opигинaлoм пoлучeннoгo лиcтa. Bыяcнив, в кaкoм бaнкe oткpыт cчeт, в нeгo и cлeдуeт oбpaтитьcя. Paccмoтpим пpиeм иcпoлнитeльных лиcтoв в Cбepбaнкe.

ТОП-7 банков, кредитующих бизнес

Немало российских банков готовы кредитовать сегмент МСБ. Но есть явные лидеры, которые выделяются на фоне конкурентов. О них и поговорим.

Тинькофф банк

Обладатель титула «Банк года в России» 2013 года по версии The Banker считается одной из самых инновационных компаний в нашей стране. Клиенты Тинькофф банка пользуются услугами полностью дистанционно. В том числе берут деньги на развитие бизнеса. Правда, доступен только один вид кредита – овердрафт для владельцев расчётных счетов.

Подключить этот продукт можно уже через 3 месяца после начала обслуживания. Из явных плюсов выделяются:

- Свободное использование средств на любые нужды.

- Нет необходимости в сборе документов, поручителях или залоге.

- Оформляется без визита в банк, с помощью личного кабинета на сайте.

Продукт позиционируется как дополнительная услуга, и подключение стоит 490 руб. Кредитный лимит устанавливает банк.

Сбербанк

Помимо широкой линейки потребительских займов для физических лиц в Сбербанке есть и программы для МСБ. Хотя было бы удивительно, если бы у этого гиганта российского кредитования не было предложений для бизнеса. Наоборот, банк сделал шаг навстречу предпринимателям. Это выражается в создании полноценной платформы для бизнеса. Прямо на сайте банка можно получить стандартные банковские услуги для юридических лиц и воспользоваться сервисами интернет-продвижения, проверки контрагентов и другими.

Ассортимент кредитов для бизнеса тоже разнообразен. Здесь есть займы:

- на любые цели;

- на пополнение оборотных средств;

- на приобретение недвижимости, автотранспорта или оборудования;

- программа рефинансирования бизнес-кредитов, выданных другими банками.

ВТБ

Кредитная организация традиционно сильна в сегменте работы с юридическими лицами. Среди клиентов банка представители малого, среднего и крупного бизнеса. Программ кредитования также в избытке: от поддержки участия в электронных аукционах до инвестиционных займов.

Стоит отметить, что группа ВТБ – активный участник государственных и региональных программ поддержки малого и среднего бизнеса. С её помощью предпринимателям доступны кредиты по льготной % ставке на развитие приоритетных секторов экономики. Например, сбор и переработка отходов, внутренний туризм, сельское хозяйство и другие.

Альфа-Банк

Банк ведёт активную маркетинговую кампанию для привлечения предпринимателей. И это даёт плоды – на сайте финансового учреждения указано, что каждый 5-й российский предприниматель выбирает Альфа-Банк. Из кредитных программ для МСБ выделяется «Альфа Поток».

По сути, банком запущена инновационная краудфандинговая платформа. Её особенность — получение кредита для бизнеса без справок и поручителей за 15 минут. Но обязательным условием предоставления займа является регулярный оборот по счёту более 100 тыс. руб. в месяц. А также существование компании свыше 10 месяцев.

Параметры кредитования:

- Сумма от 100 тыс. до 2 млн руб.

- Срок от 1 дня до 6 месяцев.

- Ставка 2% в месяц, без дополнительных комиссий.

ФК Открытие

Банк «ФК Открытие» – старожил обслуживания бизнеса. Создание на его базе нового проекта «Точка» – банка для предпринимателей – помогло привлечь ещё больше клиентов. Программ кредитования для МСБ здесь тоже немало. В том числе и с господдержкой.

Из интересных продуктов выделим экспресс-финансирование. Это кредит для действующих компаний, которые часто принимают безналичную оплату. Банк выдаёт аванс на сумму до 1 млн руб. без обеспечения. Расчёт же происходит ежедневно – 30% от оборота по эквайрингу уходят в банк.

Россельхозбанк

Банк кредитует все категории граждан. Но затронем лишь его специализацию – поддержку фермеров и агропромышленных компаний. Здесь также реализуются программы господдержки МСБ. При этом есть профильные программы под сельское хозяйство:

- покупка техники;

- приобретение молодняка;

- проведение сезонных работ и другие.

ОТП Банк

Банк не афиширует услуги для бизнеса. Хотя они присутствуют, и предпринимателю, испытывающему недостаток финансирования, найдётся, что предложить. Продуктовая линейка кредитов для МСБ не так велика, как в других банках. Но здесь довольно лояльные условия для заёмщиков:

- кредитование без залога;

- плавающие или фиксированные % ставки;

- отсрочка погашения основного долга до 6 месяцев.

Кредит для ИП в Сбербанке, пополняющий оборотные средства

Эта программа включает займы индивидуальным предпринимателям и юр лицам для осуществления текущей деятельности и воплощения бизнес-планов.

Предложения этой линейки:

- Бизнес-контракт. Кредитный продукт от Сбербанка для малого и среднего бизнеса. Выдается на исполнение заключенных государственных контрактов, экспортных и внутренних. Он может покрыть до 80% от суммы контракта, но не более 600 млн. рублей. Также финансы могут быть направлены на рефинансирование задолженностей перед другими банками. Банк дает займ на три года под ставку от 11 годовых процентов.

- Бизнес-оборот. Эта ссуда подойдет малым предприятиям и ИП с годовым оборотом выручки до 400 млн. рублей. Полученные деньги могут быть потрачены на следующие цели:

- текущие расходы;

- увеличение товарных запасов;

- приобретение сырья, необходимого для продолжения работы;

- взнос для участия в тендере на торговых площадках Сбербанка;

- погашение займов, взятых у иных банков.

Получение осуществляется на срок до четырех лет и ставку годовых процентов от 11. Размер кредита определяется после рассмотрения заявки.

- Овердрафт. Предпринимательский кредит для лиц со счетами в Сбербанке и выручкой до 400 млн. в год. Процентные ставки начинаются от 12%, срок – не более года. Размер займа не превышает 17 млн. рублей.

- Экспресс-Овердрафт. Этот беззалоговый вид займа, помогающий малому бизнесу осуществлять срочные платежи с расчетного счета при отсутствии своих денег. Ставка процента единая – 14,5%. Максимальный размер – 2,5 млн. рублей, срок – до года. Пользоваться деньгами онлайн, установив систему интернет-банкинга, где также можно увидеть новости банка.

Как взять потребительский кредит в ПАО «Сбербанк»

Желающим срочно взять потребительский кредит без поручителей и залога в ПАО «Сбербанк» доступны внушительные суммы. Держателям зарплатных и пенсионных карт солидные ссуды выдаются в упрощенном порядке без справок о доходах.

Новым клиентам для одобрения крупного лимита требуется подтверждение платежеспособности и факта трудоустройства документами от работодателя. На выдачу запрашиваемой суммы без отказа вправе рассчитывать претенденты при наличии:

- российского гражданства;

- действующей регистрации, в том числе временной;

- постоянных доходов, достаточных для исполнения обязательств;

- минимального трудового стажа на текущем рабочем месте от 6 месяцев, для зарплатных клиентов – от 3 месяцев.

Доступ к кредитным средствам предоставляются заявителям с 21 года, участникам проектов по перечислению зарплаты – с 18 лет.

Приобретение полиса личного страхования основывается исключительно на добровольном решении заемщика без принуждения со стороны кредитора.

Оплата займа Сбербанка

Имея минимум данных об обязательстве клиента Сбербанка, невозможно ничего сделать, даже через систему Сбербанк Онлайн. Но вот если у вас есть копия кредитного договора вашего знакомого, друга или родственника, тогда, пожалуй, можно попробовать произвести оплату. Что делаем?

- По привычной схеме, авторизуемся в системе Сбербанк Онлайн.

- Выбираем пункт меню «Платежи и переводы».

- Ищем раздел «Перевод клиенту Сбербанка» и заходим в него.

- Там есть три варианта перевода: карта, счет, карта по номеру мобильного телефона. Нам нужно выбрать вкладку «Счет», если списание средств происходит со счета и карту, если деньги за кредит списываются с пластика.

- Оформляя перевод на счет, нам нужно указать: номер счета, ФИО владельца счета, его ИНН, адрес регистрации, наименование банка получателя, его БИК и корр. Счет. Далее нужно указать свою карту, с которой будет списана сумма, указать сумму списания, а главное, прописать назначение платежа – оплата кредита.

- Жмем кнопку «Перевести», а затем проверяем введенные данные и подтверждаем платеж с помощью телефона.

Средства будут переведены мгновенно, при этом никакой комиссии система с вас не возьмет. Учтите, что при переводе денег через систему Сбербанк Онлайн случаются сбои, пусть и редко. Если деньги не дойдут до адресата, звоните в службу технической поддержки.

Оплата займа стороннего банка

Схема оплаты через Сбербанк Онлайн чужого кредита, который человек взял в стороннем банке, очень похожа. Правда в этом случае, независимо от того списываются ли кредитные деньги у него с карты или счета, придется вводить огромное количество данных. Ну не будем вас заранее пугать, а лучше расскажем, как осуществляется перевод.

- Зайдя на главную страницу вашего кабинета системы Сбербанк Онлайн, перейдите во вкладку «Переводы и платежи».

- В ней нужно хорошо поискать и найти раздел «Перевод частному лицу в другой банк по реквизитам».

- В этом разделе необходимо заполнить форму аналогичную той, которую мы описывали выше. Для того чтобы ее заполнить нужно либо переписать все необходимые данные из кредитного договора, либо иметь на руках копию кредитного договора.

- В обязательно порядке нужно указать назначение платежа, без этого система не даст сделать перевод.

- Заполнив форму, жмем кнопку «Перевести».

- Внимательнейшим образом проверяем данные платежа, а затем подтверждаем его по СМС. Обязательно сохраняйте чек.

Скорость перевода денег в данном случае зависит не только от Сбербанка, но и от банка в котором заемщик платит кредит. В половине случаев деньги на счет зачисляются в течение дня, но иногда процесс затягивается до 5 рабочих дней. Комиссия за перевод тоже есть, но она взимается не всегда. Если банк, в который переводятся деньги, является партнером Сбербанка, тогда комиссия за перевод либо вообще не взимается, либо взимается в символическом размере до 1,5%. Если банк не имеет отношения к Сбербанку, тогда размер комиссии может достигать 5%.

В заключение отметим, разобравшись как погасить кредит Сбербанка или другого банка через систему интернет-банкинга Сбербанк Онлайн, вы экономите себе немало времени. Теперь можно совершить нехитрую финансовую операцию прямо со своего домашнего компьютера потратив на все примерно 5 минут. Удачи!

Российские банки идут в ногу со временем и предлагают решения, упрощающие привычные процедуры для клиентов. Не исключение и Сбербанк – одна из первых финансовых организаций, запустивших собственное мобильное приложение и добавивших возможность оплаты кредита по телефону. Приложение Сбербанк Онлайн позволяет экономить время на поиске ближайшего отделения банка и не стоять в очереди – с его помощью очередной взнос можно произвести всего за 1-2 минуты. В этой статье Выберу.ру расскажет, как установить приложение и погасить заем Сбербанка или другой организации через интернет.

Полезные советы и выводы

- Вносить платежи по кредиту за других людей можно только через отделение банка.

- Если вы совершаете подобные действия по договоренности со заемщиком, у вас должна быть нотариально удостоверенная доверенность.

- При переводе кредита на другое лицо необходимо учитывать все детали процесса, так как это может быть связано с дополнительными затратами.

Как оплатить обучение через Сбербанк Онлайн по реквизитам

Для тех, кто хочет оплатить дистанционное обучение через Сбербанк Онлайн, есть несколько простых шагов. Сначала необходимо открыть мобильное приложение Сбербанк Онлайн. Затем перейти в раздел «Платежи» и выбрать «Оплата по QR или штрихкоду». Далее необходимо отсканировать QR-код и указать свое ФИО, сумму платежа и его назначение — оплата обучения за определенное количество месяцев или номер договора со специальностью. Оплата происходит моментально, без комиссий и не требует посещения банка. Таким образом, оплата обучения через Сбербанк Онлайн является удобным и быстрым способом взаимодействия с учебным заведением в онлайн-режиме.

Как узнать реквизиты для оплаты кредита в Сбербанк онлайн

Если вы являетесь заемщиком в Сбербанке и нуждаетесь в реквизитах для оплаты кредита онлайн, то делается это очень просто. Для этого нужно войти в личный кабинет Сбербанк Онлайн, перейти в раздел «Кредиты». В списке выбрать нужный кредит и зайти во вкладку «Информация о кредите». Здесь вы сможете узнать номер кредитного договора, сумму задолженности, текущие процентные ставки и другую информацию. Вам также будут представлены реквизиты для оплаты задолженности. Можно оплатить кредит онлайн с помощью приложения Сбербанк Онлайн или через сайт банка. Это удобно и безопасно. Оплата производится мгновенно и не требует посещения банка

Важно помнить, что в случае неоплаты кредита вовремя, возможны штрафы и последующие неприятности

Что писать в назначении платежа при оплате за обучение

При оплате за обучение необходимо указать правильное назначение платежа. В нем необходимо указать фамилию, имя и отчество студента, который оплачивает обучение

Важно также указать номер договора, который заключен между студентом и учебным заведением, а также название образовательной программы. Эти данные позволят правильно идентифицировать оплату и зачислить ее на счет учебного заведения

В случае неправильного указания назначения платежа может возникнуть задержка в зачислении оплаты или же она будет направлена на другой счет, что может привести к проблемам в дальнейшем. Поэтому, при оплате за обучение, необходимо внимательно взглянуть на назначение платежа и убедиться, что все данные указаны верно.

Как внести платеж по кредиту через Сбербанк Онлайн

Если вы взяли кредит в банке, то нужно знать, как оплачивать ежемесячный платеж. Существует множество способов, и один из самых удобных — через интернет-банкинг. Если вы являетесь клиентом Сбербанка, то погасить кредит через Сбербанк Онлайн очень просто. Для этого нужно войти в личный кабинет, найти раздел «Платежи» и выбрать опцию «Погашение кредита». Там вы увидите список банков, с которыми Сбербанк сотрудничает. Если вашего банка нет в списке, то можно воспользоваться функцией «Кредиты/Переводы в другой банк по БИК». Не забывайте своевременно оплачивать кредитные обязательства, чтобы избежать пени и проблем с кредитной историей.

------------------------------------------

Счет для бизнеса от АТБ. Бесплатно навсегда - оформи прямо сейчас! Точно когда-нибудь пригодится 🙂

------------------------------------------

Накопительный счет от ГазПромБанка - до 16,5%! Положи от 50тр и получи карту с кешбэком в подарок!